Dans le cadre d’un impayé, la relance et le recouvrement peuvent parfois être confondus. Quelles sont les différences entre ces deux étapes ? Quand faut-il passer de la relance au recouvrement ?

La relance

La loi LME prévoit des délais de paiement auxquels toutes les entreprises se soumettent. En l’absence de mentions contraires dans vos documents commerciaux (conditions générales de vente et devis), le fournisseur ou le prestataire doit vous régler dans les 30 jours suivant l’émission de la facture. En fonction de votre besoin en fonds de roulement (BFR) et de votre trésorerie, vous pouvez indiquer une date d’échéance au plus tard à 60 jours ou à 45 jours fin de mois. Dès que la date de règlement est dépassée, la créance devient un impayé.

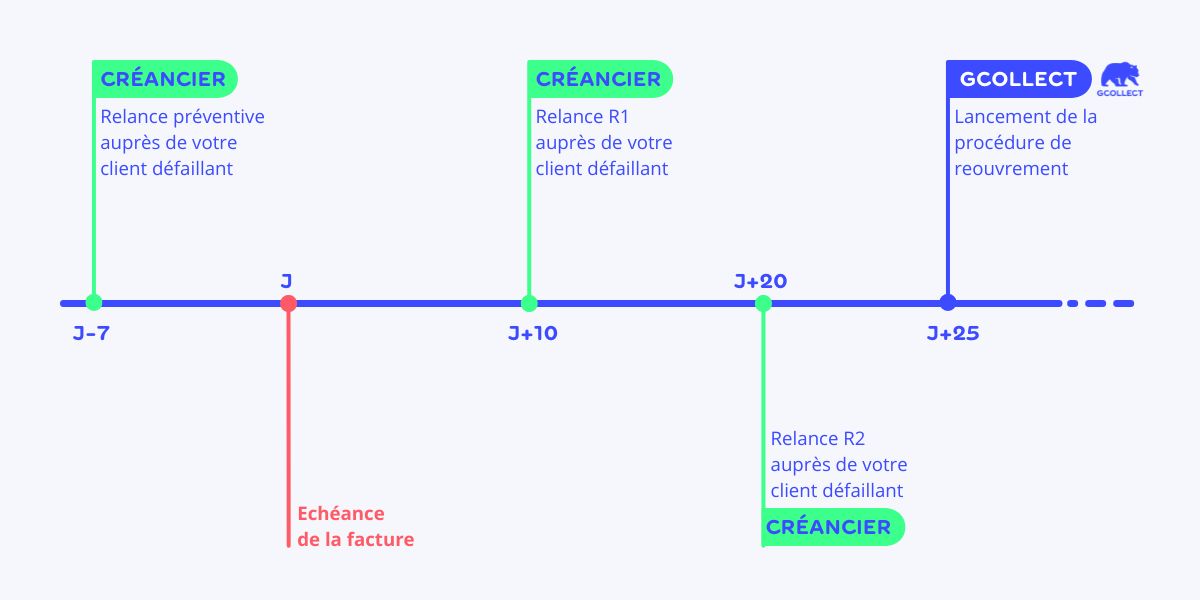

La relance intervient à deux moments. De manière préventive, avant qu’une facture arrive à échéance, et après dépassement du délai de paiement. Dans cette seconde hypothèse, la relance constitue la première étape du recouvrement amiable. Elle permet le paiement rapide et volontaire d’une créance par le débiteur. Les relances peuvent être effectuées en interne, par vous-même ou l’un de vos collaborateurs, ou externalisées, via votre comptable par exemple.

Les modes de relance peuvent varier selon le type de client et la situation particulière. Par exemple, si le client est un particulier ou une entreprise connue pour payer ses factures à temps, il peut être judicieux d’envoyer un courrier simple pour rappeler la dette et demander le règlement.

Si le client est une entreprise insolvable ou peu fiable, il peut être préférable d’envoyer une lettre recommandée avec accusé de réception afin de marquer l’importance accordée à la créance.

Comment procéder pour faire les relances ?

La relance préventive

Les relances préventives auprès de vos clients permettent de leur rappeler qu’un paiement arrive bientôt à échéance. Cela permet aussi d’obtenir un engagement de s’acquitter des sommes dues dans le délai imparti. Vous pourrez ainsi optimiser votre flux de trésorerie en diminuant les délais moyens de paiement de vos factures.

Cela peut prendre la forme d’un appel téléphonique ou d’un email, par lequel vous vous assurerez que votre débiteur dispose bien des éléments permettant de régler la facture (comme par exemple, les coordonnées bancaires de votre entreprise) et qu’il ne la conteste pas.

La relance (R1) après le dépassement du délais de paiement

Si malgré la relance préventive, votre client ne paie pas la facture à temps, vous devrez procéder à une autre relance par téléphone, mail ou courrier dans les 2 semaines suivant la date d’échéance. Vérifiez bien que vous faites apparaître dans votre relance les mentions indispensables pour permettre le paiement de votre impayé. Un appel téléphonique permettra de demander au client les raisons de son retard. Les impayés et retards fragilisent votre trésorerie et augmentent les risques de défaillance d’entreprise, Des difficultés financières de la part de votre client défaillant doivent vous alerter.

La relance (R2) dans un délai de 2 semaines

Vous pouvez engager une seconde relance si vos relances préventives et votre relance (R1) n’ont pas abouti au paiement. Votre client défaillant peut être dans une situation financière délicate, ou de mauvaise foi. Si dans les quelques jours suivant votre dernière relance vous n’avez toujours pas obtenu le paiement de votre créance, vous pouvez alors envoyer à votre débiteur une lettre de mise en demeure, marquant ainsi votre volonté d’initier une procédure de recouvrement. Celle-ci doit comporter la mention expresse « mise en demeure » et être suffisamment explicite pour qu’il comprenne que l’étape suivante est le contentieux.

Le conseil de GCollect :

Si elle n’est pas difficile à mettre en œuvre, la relance présente un écueil majeur : elle prend du temps. Cette tâche chronophage ne produit en outre aucune valeur ajoutée pour votre entreprise ! Nous vous conseillons de l’externaliser ou de vous équiper d’un logiciel de relance automatique. Vous vous assurez ainsi que l’intégralité de vos clients sont prévenus de l’arrivée à échéance de leurs factures. Vous pouvez aussi programmer votre logiciel de manière à envoyer une relance pour impayé dès le dépassement de l’échéance.

Le recouvrement

Le recouvrement de créances est une procédure plus complexe qui intervient après le dépassement du délai de paiement d’une facture. Il permet au créancier de récupérer la somme dûe par le débiteur. Il peut s’effectuer en deux phases distinctes : la phase amiable et la phase judiciaire.

Le recouvrement amiable est à privilégier pour conserver de bonnes relations commerciales avec votre client défaillant. Il est également moins coûteux qu’une procédure de recouvrement judiciaire.

Dans le cadre d’une procédure amiable, vous devez obligatoirement confier votre créance à un professionnel du recouvrement :

- La société de smart recouvrement : elle agit pour le compte d’autrui qui le mandate pour le recouvrement de sa créance par le biais d’un mandat. On parle de smart recouvrement lorsque la société adopte des pratiques favorisant le maintien de la relation commerciale, et ce, en excluant par exemple le name & shame et les annuaires de mauvais payeurs, ou pratiques violentes. En effet, ces méthodes peuvent porter préjudice à la réputation d’une entreprise en laissant une trace numérique durable sur Internet. Elle pratique également des tarifs maîtrisés et se rémunèrent seulement en cas de succès.

- Le commissaire de justice : il intervient dans le cadre du recouvrement simplifié des petites créances (d’un montant inférieur à 5 000 €). Mais aussi dans le cadre du recouvrement judiciaire. Il lui appartient de notifier le titre exécutoire au débiteur, un acte juridique qui formalise l’existence de la créance. Si le client ne paie pas volontairement la créance, l’huissier pourra mettre en place une voie d’exécution forcée comme la saisie-attribution ou la saisie-vente.

Le recouvrement avec GCollect

Nous sommes signataires de la charte Smart Recouvrement. Nous pratiquons des méthodes éthiques et bienveillantes pour procéder au recouvrement de vos créances. Notre approche repose sur la médiation et la négociation avec votre client défaillant pour lui proposer des solutions de paiement adaptées à son profil BtoB ou BtoC. Notre objectif : obtenir le règlement de votre facture impayée le plus rapidement possible, tout en préservant la relations commerciale avec votre débiteur. Nos honoraires ne sont dûs qu’en cas de succès. Il n’y a pas d’abonnement ou de frais cachés et vous connaissez à l’avance le coût de la procédure de recouvrement.

Vous pouvez nous confier vos factures en retard de paiement facilement, depuis notre plateforme, en suivant le tutoriel ci-dessous :